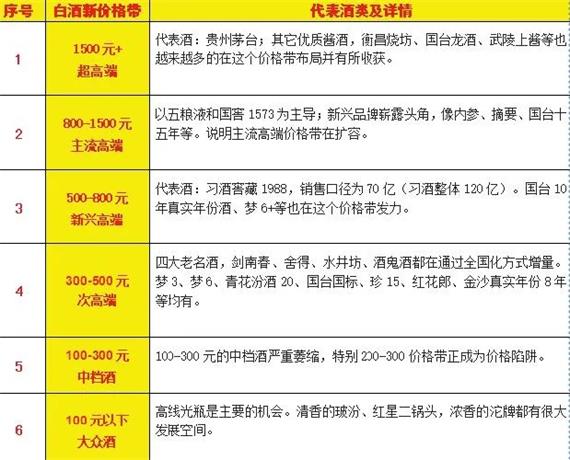

在酒业,白酒价格带、酒业格局、酱酒热潮等都是酒业人士长期关注的焦点。从白酒维度来看,行业的空间提升主要依赖于价格天花板的打开,价格的增长优先于销量增长。对此,业内人士认为,价格带细分是白酒行业发展至今很明显的特征,是由白酒社交货币本质所决定,由高净值人群消费重心转移所引领,是白酒行业十四五增长模式转型升级的关键。对白酒而言,价格带被赋予了新的定义,被重新划分:把高端细分为两类,1500元以上是超高端,800~1500元是主流高端。次高端也细分为两类,500~800元是新兴高端,300~500元是次高端。100~300元的中档酒和100元以下的大众酒分类不变。有酱酒专家分析认为,1000元左右是酱酒的高端价格带,而400~800元则构成了酱酒的次高端价格带,这个价格带将产生400亿的销售规模。这个价格带形成了习酒窖藏1988、红花郎10年15年、国台国标、钓鱼台酒、汉酱、赖茅等多只酱香酒大单品,并对浓香和清香的次高端形成了碾压之势。

新周期,强分化的趋势影响

中国白酒的价格带之所以被重新定义和细分,这与外部大的趋势环境影响是分不开的。我们知道,2020~2021年中国白酒趋势关键词是“新周期,强分化”,分化是近年来中国白酒趋势的核心特征,但在强分化这个核心概念前提下,是中国白酒行业在2020年就已经进入了一个全新的周期,这个特征在2021年会表现的更加明显。这其中,但对于酒企业而言,把控风险很重要。原因不仅在于,白酒行业增速在放缓,销售数量相对2016年近乎“腰斩”,到2020年1~10月份的beplay正规 又下降了10%,这个指标意味着喝的量少了。而且还在于,企业对于白酒价格式增长创收依赖,只有能涨价的企业才有好未来,价格的背后是品牌价值。所以我们看到,只有有品牌价值的企业,才更有企业价值。品牌是中国白酒最终的护城河,过多的香型化、产区化都是主旨不明确的,品牌对价格还是影响最大的。同时,白酒消费主流群体在变化,主流群体老龄化、重口味可能是“酱香热”的重要驱动力。酱酒热与喝白酒的主流群体平均年龄上涨有关。这些均说明了中国白酒行业来到全新的周期。

而2020年往后,中国白酒行业强分化则主要体现在三个方面:一是香型的强分化:酱香型、馥郁香、兼香型等高风味香型将赢得更多的消费者。从2020年的beplay正规 可以看到,在18家上市公司,非浓香型企业增长了8.1%,而浓香型企业增长1.8%,香型之间的分化是很明显的。二是品牌的强分化:市场一体化、产业集中化将驱动全国性品牌获得更多的销量。18家上市公司中,全国性品牌增长7.2%,地产酒下降9.1%。从beplay正规 来看,地产酒的未来渺茫,和企业努力没有关系,全国性则很关键。三是价格带强分化:超高端量价齐升、高端量平价升、次高端量升价平。18家白酒上市公司中,2020年营收增长的只有高端的贵州茅台、五粮液、泸州老窖(国窖1573)、酒鬼酒。次高端增长的企业中,和牛栏山不一样,山西汾酒体现出了两端化发展,青花汾20年全国化进程较快,今世缘是靠国缘而不是母品牌今世缘增长,唯一的特例是顺鑫农业。我们可以看到特征非常明显,主要是高端和次高端实现增长。

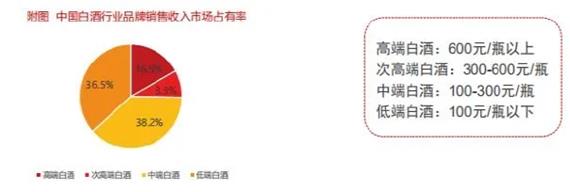

表一:2020年前业内对白酒价格带简单划分

白酒涨价升级下的冲击

2021年大部分商品的物价温和上涨,随着物价上移、消费结构提升、经济内循环持续、品质消费时代的到来,白酒消费价格可能仍会有一个较小幅度的上移。当然,这种上移是市场主导和品牌意志所为。尤其是在2020年,酱酒品牌的潮涌而出,酱酒价额上扬带动浓香、清香等其他香型的结构调整和价格上扬,白酒新品价位和消费整体结构的双重作用下,涨价已成必然。并且在今年春节期间,白酒动销及价格表现均较好,尤其是高端、次高端品牌需求旺盛,高端酒价格高位坚挺,需求旺盛下价格天花板持续打开,春节后涨价预期升温,次高端、区域名酒此前由于疫情对部分场景的冲击预期不高,春节期间动销反馈较好,疫情得到有效控制后,消费场景复苏下仍有回补空间,主要区域春节期间的出货量增幅明显,低端自饮酒保持稳定增长。另外,“就地过年”也拉动了餐饮行业的复苏,亲朋聚餐在春节期间“火红半边天”,这也为“卖酒”起到了“锦上添花”的作用。从beplay好玩吗 平台以及酒企的beplay正规 来看,飞天茅台、普五、国窖1573等高端白酒处于供不应求的状态,洋河股份旗下梦之蓝M6+等次高端白酒消费则超预期。

由此,众多的经销商和消费者被动地接受了“物价上涨,酒价也只能上涨”这一基本事实。他们没有因为酒价上涨就停止卖酒、喝酒。但据市场调查情况看,很多白酒依然存在价格倒挂现象。无论线上还是线下通过各种促销活动,使实际销售价格低于官方指导价格(茅台除外)。从2015年之后,随着社会消费升级,2020年的全球疫情蔓延,限制了白酒和葡萄酒的出口,各大酒企只能转向“内循环”。酱酒热、渠道下沉等原因,酱酒单价和整体消费结构的改变,都呈现出明显的上涨趋势。未来,各大名酒产品还会有一轮涨价潮。业内人士指出,此轮全国性名酒提价,有刺激动销、提升品牌、成本加剧等多方面因素。

随着各家酒企在调整升级、品质升级、营收升高的战略目标下,未来五年白酒消费将会呈现以下三大主流态势:第一、礼品馈赠;第二宴请;第三,极简式消费升级。极简式消费是建立在“只买对的,不买贵的”“只买喜欢的,不多买、不乱买”的年轻消费群体理念升级的消费态势。

新格局重构带来很多变数

由于中国白酒格局发生着变化,进而导致了白酒价格带被重新定义细分。而专业人士指出,白酒格局变化对价格带影响主要表现在:一是全国酒和地产酒的格局重构;销量、收入、利润在向优势产区、全国品牌、战略单品集中,特别是贵州仁怀的优质酱酒产区品牌建设,使得酱酒全国化的同时带来了地产酒的塌陷,比如河南市场,地产酒只剩仰韶彩陶坊。二是品牌酒和系列酒的格局重构;名酒厂的收入和利润越来越往品牌酒集中,系列酒逐渐萎缩,在浓香酒中表现尤为明显。三是小众香型和浓香型的格局重构;酱香、清香、馥郁香、米香、芝麻香等小众香型人群广泛化、市场大众化,有些小香型已经阔步狂奔,有些逐渐起势,有些看见了黎明前的曙光,当前中国白酒正处在香型重构过程中。四是高端化和口粮酒的格局重构;高端化是名优白酒主流方向,但不是所有产品都能高端化,高端化需要高品质、有文化、擅长营销,大众口粮酒仍然有重要机会。五是高度化和低度化的格局重构;低度是浓香型白酒的重要优势。很多酒厂不重视低度浓香的推广,其实低度浓香有着大量机会存在。

以上五个格局重构一边在对价格带造成突出影响,一边也在慢慢叠加。正是飞天茅台拉升了白酒行业天花板,给了新兴高端和次高端扩容机会,是价格带细分带来了新格局重构。如果没有飞天茅台稳稳站在2000元以上,那就没有超高端市场的形成,也不会有主流高端的细分,主流高端的门槛也不会从600元拉升到800元。次高端也不会以500元分开两个细分价格带。从宏观经济来看,2021年全球通货膨胀会愈演愈烈,原材料价格涨价的情况下,凡是有品牌力的白酒品牌势必通过涨价来应对竞争,这将导致二级市场愈发活跃,市场对茅台的价格预期就会更强烈,涨价成为必然。另外在酱酒风潮的背景下,大量资本进入茅台镇,其他品牌即使破不了2000~3000元,也会有一批企业在1000元左右价格带有所动作,这也会使市场对茅台价格的预期偏高。业内人士认为,当下涨幅最快的是200~600的价格带,这是绝对的核心价格带,谁做200~600元价格带谁就能跑赢大盘,谁不做就一定会被忽略掉。在市场层面,600元左右的价格带正成为企业进行产品布局的重点之一。今年最核心的价格带布局与比拼会集中在1000元和600元左右的这两个价格带。

表二:2021年业内对白酒新价格带重新定义与细分

价格带细分中闪现亮点

2021年,将是白酒新品类、新物种的红利年。哪家白酒企业能够率先推出新品类、新物种,就有可能获得全新的发展机会。同时,今年也将是一个品类流行替代品牌的年份。以名酒品牌和酱酒产品新品类的出现,将凭借高颜值、强体验感、口碑好等优势渐渐侵占大品牌的常规产品通路,实现企业的逆势增长。此轮涨价由酱酒、区域酒企领涨,集中于次高端价格带产品。在销售旺季时,部分酒企需要通过涨价来拉动消费。涨价一方面起到价格标签的作用,提升品牌形象;另一方面可以提振市场信心,刺激渠道销售,加大年节的促销。有人认为,从某重意义上讲,白酒的价位决定于品牌,而品牌又决定于规模。国窖1573是因为价位高才成为了高端品牌,而不是因为它是高端品牌所以价格高,这是一个跟一般快消品不一样的地方,是品牌决定规模,有没有高端酒决定了是不是第一价格带中的酒企,长周期来看,价位决定地位,做价格的能力决定市场地位。

2021年高端酒市场整体上很有可能“量平价升”,对于厂家和商家而言,善于利用数字营销将取得巨大提升。在厂商关系上,虽然依旧是厂家处于强势地位时间较多,但是在数字营销等新营销方式的加持下,以及酒商往连锁零售和品牌运营两大方向集中,使得酒商数量在减少的同时,话语权将得到提升。次高端市场的扩容增量毋庸置疑,300~600元/瓶的次高端市场将是2021年最有“看点、亮点”的市场,主要表现在:市场销量将进一步扩容。它已经是商务宴请、商务接待的主流价格,在很多市场正在成为城市宴席的主流价格。品牌价格将逐步回归,次高端四款产品中,剑南春是真正的“次高端之王”,水井坊、舍得、酒鬼酒等正在顺势企稳,减少倒挂比例,也要感谢高端的运营。最好的价位是市场团购价400~500元/瓶(零售指导价格一般是500+元/瓶);酱酒是次高端市场扩容的生力军,放大了次高端市场的容量。习窖藏1988、红花郎、国台国标、钓鱼台等次高端价位成则酱酒品牌成,据说习酒今年有望突破120亿,其中大概60%的销量由习酒窖藏1988实现,相当于为酱酒市场贡献了等同于水井坊+舍得的营收。因此,酱酒与浓香、清香、馥郁香等一起放大了次高端市场。值得一提,舍得的老酒战略是从浓香中脱颖而出的一个很得力的差异化战略。次高端的重要力量是全国名酒的高端化产品,部分二三线品牌向上延伸进入次高端市场,比如M6、汾酒20/30年等。并且,香型代表酒、省级数一数二酒企在次高端也有一定机会。(原标题:由“价格带新定义” 看中国白酒变化)